Ανάπτυξη 1,8% βλέπει το ΔΝΤ για την Ελλάδα το 2023 από 5,3% που αναμένεται ότι θα φτάσει φέτος, με σημαντική όμως επιβράδυνση της οικονομικής δραστηριότητας ήδη από το τέταρτο τρίμηνο του 2022, ενώ παράλληλα προβλέπει ύφεση για την Γερμανία και την Ιταλία και οριακή ανάπτυξη 0,5% για το σύνολο της Ευρωζώνης.

Πιο σημαντική ίσως είναι η πρόβλεψη του ΔΝΤ για την τριμηνιαία εξέλιξη της ανάπτυξης. Συγκεκριμένα, προβλέπει ότι από μέσο ρυθμό ανάπτυξης 7,8% που έχει καταγράψει η ελληνική οικονομία για το πρώτο εξάμηνο του 2022 με βάση τα στοιχεία της ΕΛΣΤΑΤ, θα επιβραδύνει σημαντικά στο 0,7% στο τελευταίο τρίμηνο του 2022.

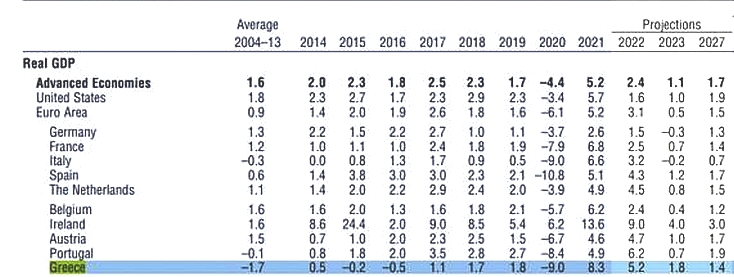

Η επιβράδυνση της οικονομίας θα είναι και στην Ελλάδα απότομη το 2023, καθώς εκτιμάται ότι ο ρυθμός ανάπτυξης θα υποχωρήσει από 5,2% φέτος στο 1,8%, όπως αναφέρουν οι αναθεωρημένες προβλέψεις της έκθεσης World Economic Outlook. Όμως, πολύ χειρότερη προβλέπεται η εικόνα στην ευρωζώνη, με τον μέσο ρυθμό ανάπτυξης να υποχωρεί δραματικά, στο 0,5%, τη Γερμανία και την Ιταλία να πέφτουν σε ύφεση (-0,3% και -0,2%, αντίστοιχα) και τη Γαλλία να διασώζεται οριακά, με ρυθμό ανάπτυξης 0,7%.

Αξίζει να σημειωθεί ότι το Ταμείο ήταν ως τώρα υπερβολικά συγκρατημένο, όπως αποδεικνύεται, στις προβλέψεις του για την ελληνική οικονομία. Τον Απρίλιο προέβλεπε ανάπτυξη με ρυθμό 3,5% φέτος, τον οποίο πλέον αναθεωρεί δραστικά, στο 5,2%, κυρίως επειδή η πορεία του τουρισμού ξεπέρασε κάθε αισιόδοξη πρόβλεψη. Όμως, για το 2023 προέβλεπε ρυθμό 2,6% και τώρα τον μειώνει στο 1,8%.

Οι προβλέψεις του Ταμείου για το ΑΕΠ των ανεπτυγμένων οικονομιών

Σε ό,τι αφορά τον πληθωρισμό, η νεότερη πρόβλεψη του Ταμείου αναφέρεται σε υπερδιπλάσιο ποσοστό σε σχέση με την αμέσως προηγούμενη, στο 9,2% για το 2022 από 4,5% τον Απρίλιο. Αυτή θα είναι και η κορύφωση του πληθωριστικού φαινομένου, καθώς τον επόμενο χρόνο εκτιμάται ότι ο πληθωρισμός θα υποχωρήσει στο 3,2% και μεσοπρόθεσμα θα διαμορφωθεί κάτω από το 2%. Το έλλειμμα ισοζύγιο τρεχουσών συναλλαγών θα παραμείνει πολύ υψηλό, στο 6,7% του ΑΕΠ φέτος και στο 6,3% το 2023. Μεσοπρόθεσμα, δηλαδή έως το 2027, υποχωρήσει στο 3,9%, που όμως είναι και πάλι αρκετά υψηλότερο ποσοστό από τις προηγούμενες προβλέψεις (2,7%).

«Καμπανάκι» για τον δανεισμό του κράτους

Σε αυτή τη σχετικά καλή εικόνα που δίνει το ΔΝΤ για την ελληνική οικονομία, μελανό σημείο αποτελεί η έτερη έκθεση που δημοσιεύει σήμερα, για τη χρηματοπιστωτική σταθερότητα (Global Financial Stability Review). Σε ένα παγκόσμιο περιβάλλον που χαρακτηρίζεται από σοβαρούς κινδύνους, καθώς οι αγορές αποσταθεροποιούνται από τον υψηλό πληθωρισμό και την απότομη αύξηση των επιτοκίων, το Ταμείο υπογραμμίζει ότι η ευρωζώνη διατρέχει τον κίνδυνο κατακερματισμού της αγοράς ομολόγων, δηλαδή της φυγής κεφαλαίων από τα ομόλογα των ασθενέστερων οικονομιών, που θα αύξανε δυσανάλογα τα κόστη δανεισμού τους.

Δώδεκα χρόνια μετά τον αποκλεισμό της Ελλάδας από την αγορά ομολόγων και την κρίση δανεισμού που οδήγησε στα μνημόνια με το ΔΝΤ και τα κράτη της ευρωζώνης, οι επισημάνσεις του Ταμείου για το ζήτημα του κόστους δανεισμού έχουν ιδιαίτερη βαρύτητα, έστω και αν οι κίνδυνοι είναι σήμερα πολύ μικρότεροι από το παρελθόν, δεδομένου ότι έχει βελτιωθεί η οικονομική και δημοσιονομική θέση της χώρας και έχει γίνει ρύθμιση του χρέους με ευνοϊκούς όρους.

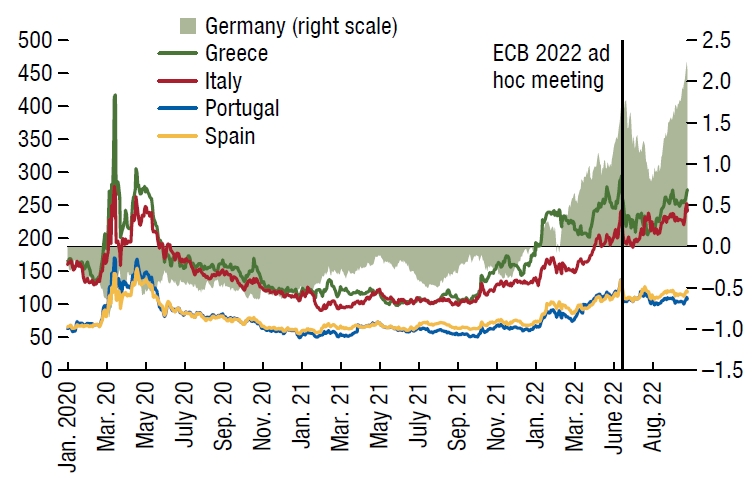

Όπως φαίνεται, πάντως, σε γράφημα από την έκθεση GFSR, η Ελλάδα παραμένει η χώρα που κατ’ εξοχήν επηρεάζεται περισσότερο από τις άλλες από την αύξηση των επιτοκίων στην ευρωζώνη. Είναι χαρακτηριστικό ότι η απόδοση του γερμανικού 10ετούς ομολόγου έχει ξεπεράσει το 2% και τα ελληνικά δεκαετή ομόλογα έχουν τη μεγαλύτερη επιβάρυνση στο spread (διαφορά επιτοκίου από τα γερμανικά), με την Ιταλία να ακολουθεί. Πριν την ειδική συνάντηση των κεντρικών τραπεζιτών, το καλοκαίρι, όπου αποφασίστηκε η δημιουργία νέου μηχανισμού παρέμβασης για τη στήριξη των ομολόγων ασθενέστερων οικονομιών, το spread των ελληνικών τίτλων είχε πλησιάσει τις 300 μονάδες βάσης (3%).

Τα spread των ομολόγων του Νότου

Όπως τονίζει το ΔΝΤ, στη ζώνη του ευρώ ο κίνδυνος κατακερματισμού επανεμφανίστηκε, καθώς οι επενδυτές επικεντρώθηκαν στις δημοσιονομικές ευπάθειες σε ορισμένα κράτη μέλη. Οι διαφορές αποδόσεων των κρατικών ομολόγων της Νότιας Ευρώπης σε σχέση με τις αντίστοιχες αποδόσεις των γερμανικών τίτλων έγινε σαφές ότι διευρύνθηκαν από τον Απρίλιο. Ωστόσο, η ενεργός χρήση από την ΕΚΤ της πολιτικής επανεπένδυσης εσόδων από τοκοχρεολύσια των ομολόγων που έχει αγοράσει, καθώς και η ανακοίνωση του νέου Μέσου Προστασίας της Μετάδοσης, που έχει σχεδιαστεί για να διασφαλίζει την ομαλή μετάδοση της νομισματικής πολιτικής, έχουν συμβάλει μέχρι στιγμής στον περιορισμό της μη ομαλής διεύρυνσης των spread.

Η ζώνη του ευρώ, σημειώνει το ΔΝΤ, αντιμετωπίζει ένα ιδιαίτερα δύσκολο περιβάλλον, με διαφορές μεταξύ των κρατών μελών όσον αφορά τον πληθωρισμό, τις οικονομικές προοπτικές και τις ανάγκες χρηματοδότησης. Στο πλαίσιο αυτό, είναι σημαντικό να αναπτυχθούν τα κατάλληλα εργαλεία για να διασφαλισθεί ότι η νομισματική πολιτική μεταδίδεται ομαλά σε όλες τις χώρες της ζώνης του ευρώ και να αντιμετωπισθούν παράλληλα τα φαινόμενα αδικαιολόγητης και μη εύρυθμης δυναμικής των αγορών.

Η πρόσφατη ανακοίνωση του μέσου προστασίας της μετάδοσης είναι ένα ευπρόσδεκτο βήμα για την αντιμετώπιση των κινδύνων κατακερματισμού, τονίζει το Ταμείο. Σημειώνει, πάντως, ότι, πριν ενεργοποιηθεί το νέο μέσο προστασίας, η στήριξη των κρατικών ομολόγων από την ΕΚΤ έχει μειωθεί σοβαρά, καθώς αγορές τίτλων ολοκληρώθηκαν το α ́ εξάμηνο του 2022 και το δημοσιονομικό έλλειμμα στη ζώνη του ευρώ αναμένεται, για πρώτη φορά εδώ και αρκετά χρόνια, να υπερβεί τις επανεπενδύσεις της ΕΚΤ στο μέλλον. Δηλαδή, η ΕΚΤ παύει πλέον να αγοράζει περισσότερα ομόλογα από αυτά που εκδίδουν τα κράτη, με αποτέλεσμα να δημιουργεί περιβάλλον που οδηγεί σε αύξηση του κόστους δανεισμού.